투자기록

10년 모은 비상금으로 시작하는 투자 생활에서 처음 정한 포트폴리오의 기록을 시작합니다.

▶ 포트폴리오 구성의 목표는 연 복리 5% 수익입니다.

▶ 투자기준은 밝힌바와 같이 정적자산배분(반년 리밸런싱)과 동적자산배분(매월 리밸런싱)을 통해 비중을 조정.

▶ 20~25% 수익이나 5%이상 비중이 줄어들 경우 리밸런싱.

▶ 투자 기준 : 2021/03/04 - [편견없이 투자/투자기준] - #1 1st Portfolio

#1 투자비율 및 수익

▶ 2월 채권 변동성이 급격히 높아짐에 따라 동적자산배분의 투자를 하지 않기로 하였으며 지수의 변동은 크게 나타남.

- 채권과 원자재 모두 하락세에 비중이 낮아진 주식의 상승에도 불구하고 수익율은 마이너스를 보임.

▶ 채권수익율 상승이 당연한 추세로 받아들여지고 공격자산의 모멘텀이 여전히 높게 유지되어 동적자산배분 공격자산 투자 결정

- 3월은 DOW Index의 상승이 가장 높았지만 모멘텀에 의해 러셀2000에 투자결정. (4월도 Dow가 높을지 아닐지는 지켜보겠습니다.)

#2 정적자산배분 수익

▶ 2월에 이어 3월에는 채권 / 원자재 / 금의 가격이 하락하면서 자산군의 평가수익이 많이 줄었습니다.

▶ 3월의 수익 : -0.61%

▶ 자산의 배분방식은 김단테님의 방식을 모방했습니다.

2021/03/03 - [투자공부하기/투자전략공부] - 김단테님의 All Weather Portfolio

#3 동적자산배분 수익

▶ 3월은 모멘텀 계산에 의하면 러셀 2000을 추종하는 VTWO ETF를 매수하여야 하지만 금리의 변동성이 매우 높은 상황에 현금화

▶ 3월의 수익 : 0.00%

- 3월 초반 시장은 금리의 변동성에 의해 하락 추세를 보임.

- 미국 실업수당 지수가 줄어들고 미정부의 부양책 통과로 상승추세를 보임

- 3/17 FOMC 발표 당일 상승마감하였지만 다음날 국채 수익율이 급등

기준금리는 0%대에서 동결하며 일시적 인플레이션은 금리인상의 근거가 아니며 최근 시장금리 상승은 자연스러운 현상으로 발표

* 3월 18일 국채금리 상승에 대한 분석글 : www.newspim.com/news/view/20210319000017

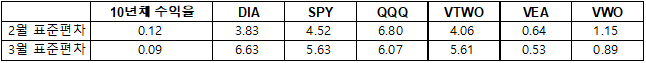

▶10년채 채권 수익율과 공격자산의 변동성

- 채권의 수익율의 표준편차는 줄고 자산의 변동성은 늘어남. 기술주의 변동성은 줄고 DOW와 러셀 2000의 변동성은 늘어남.

- 동적자산배분의 모멘텀이 가장 높은 ETF에 투자 결정.

▶ 4월 투자 : VTWO

- 채권 금리의 변동성이 여전히 높지만 2월에 비해 변동성이 줄고 금리 상승을 자연스럽게 받아들임.

- 모멘텀 계산식 : =(12*1개월 변동율)+(4*3개월 변동율)+(2*6개월 변동율)+(1*12개월 변동율)

'편견없이 투자하기 > Portfolio Month Report' 카테고리의 다른 글

| 2021.05. 투자기록 (0) | 2021.06.02 |

|---|---|

| 2021.04. 투자기록 (0) | 2021.05.03 |

| 2021.02. 투자 기록 (0) | 2021.03.05 |